Carmignac Sécurité: Brief van de Fondsbeheerder

Carmignac Sécurité heeft in het derde kwartaal van 2023 een rendement behaald van +0,57%, tegenover +0,56% voor de referentie-indicator1.

De huidige situatie op de obligatiemarkten

De rente op Europese obligaties is in het derde kwartaal voor alle looptijden – van 1 dag tot 30 jaar – opnieuw gestegen, met als opvallende uitzondering de Duitse tweejaarsrente. De rentecurve is vlakker geworden in het segment tussen de daggeldrente en de tweejaarsrente, terwijl er bij de langere looptijden juist een aanzienlijke versteiling plaatsvond. Tot nu toe heeft de economische output zich staande gehouden, ondanks de scherpe rentestijgingen. Deze veerkracht betekent uiteraard niet dat de economie immuun is geworden voor hogere financieringskosten, hoewel verschillende indicatoren vandaag de dag minder zorgwekkend zijn dan een jaar geleden:

- De energieprijzen, vooral die van aardgas, zijn veel lager dan in 2022 en de reserves lijken hoog genoeg om de komende winter door te komen;

- De voedselprijzen zijn niet langer een punt van zorg;

- De knelpunten in de toeleveringsketens worden geleidelijk weggenomen;

- Het lijkt er dan ook op dat de desinflatie in volle gang is, wat bewijst dat de verkrapping van het monetair beleid werkt.

Dit duidt erop dat het korte segment van de rentecurve nu zou moeten afvlakken, na de twee renteverhogingen van de ECB in het derde kwartaal.

Maar er is nog een lange weg te gaan voordat de inflatie daalt tot het door de centrale banken beoogde niveau van 2%. En het hoge tempo van de bbp-groei helpt daar niet bij. Om te beginnen is de arbeidsmarkt nog steeds gespannen. Dat geldt niet alleen voor de VS, maar verrassend genoeg ook voor Europa. En aan de andere kant beschikken de huishoudens nog steeds over een grote hoeveelheid overtollig spaargeld, wat de vraag naar zowel goederen als diensten ondersteunt. Problematischer is dat de langverwachte vertraging van de inflatie een opwaartse impact begint te hebben op het reële inkomen van huishoudens, wat een stimulans is voor de bbp-groei. Daardoor is het minder zeker dat de rente ondanks de sterk omgekeerde rentecurve wordt verlaagd en is er ook minder haast bij. De hoge langetermijnrente weerspiegelt het feit dat de centrale banken hun beleidsrente waarschijnlijk "langer hoog" zullen houden (in tegenstelling tot het "langer hoger"-motto van de afgelopen kwartalen). Wat betreft de Duitse rentecurve is de tienjaarsrente in het derde kwartaal met 44 bp gestegen, terwijl het tweejaarssegment gelijk is gebleven.

Andere segmenten van de obligatiemarkt werden in het derde kwartaal niet zozeer onder druk gezet door de angst voor een recessie, maar eerder door de renteverhogingen van de centrale banken (en dus de veerkrachtige economische groei). Door de hogere rente zijn de kredietspreads verruimd, vooral die op staatsobligaties van niet-kernlanden. De spreads tussen de Italiaanse en de Duitse rente zijn sinds medio augustus gestegen, deels omdat ze onlangs flink zijn verkrapt, maar ook vanwege communicatiefouten van de Italiaanse overheid (zoals bij de overwinstbelasting op banken), het hoge Italiaanse begrotingstekort en de algemene stijging van de rentevoeten. Dit ondanks het feit dat de staatsobligaties van het land over het algemeen gewild zijn bij Italiaanse spaarders. Zo bracht de BTP Valore-uitgifte van juni onder particuliere beleggers ruim EUR 18 miljard op. De spread op Italiaanse tienjarige obligaties eindigde het kwartaal op bijna 200 bp.

Wat betreft de bedrijfsobligaties waren er deze zomer geen carry-trades, terwijl dat in die periode wel gebruikelijk is. De spread op high-yield-obligaties schommelde in het derde kwartaal tussen 387 en 443 bp en sloot af op ongeveer 427 bp (zoals gemeten door de iTraxx Crossover-index).

Rendement

Het rendement over het derde kwartaal was vooral te danken aan onze carry-strategieën, in combinatie met een gemiddeld effectief rendement (yield-to-maturity) van ruim 5%, het hoogste niveau sinds de staatsschuldencrisis. Carry-strategieën zullen naar verwachting de komende maanden onze belangrijkste rendementsbron blijven. Onze portefeuille werd echter nadelig beïnvloed door de stijging van de langetermijnrente in september en, in mindere mate, door de verruiming van de spreads op Italiaanse staatsobligaties.

Positionering

Onze rentegevoeligheid is in het derde kwartaal nauwelijks veranderd en bleef binnen een bandbreedte van 3,0 tot 3,2. Maar de componenten ervan zijn aanzienlijk veranderd.

- Toen de markt een eindrente van 4% volledig had ingeprijsd, concentreerden we onze portefeuille op looptijden van onder de 5 jaar, vooral in het segment van 0 tot 3,5 jaar. We hebben onze langetermijnposities verkocht of afgedekt en vervangen door kortlopend schuldpapier.

- Een andere wijziging, die wat minder ingrijpend was, had betrekking op onze Duitse Bunds, die we deels hebben vervangen door staatsobligaties van niet-kernlanden, omdat deze laatste in het kortlopende segment goed beschermd lijken te zijn, gezien het huidige niveau van de rente en de spreads.

- Onze portefeuille van bedrijfsobligaties, die goed is voor ongeveer een derde van onze renteblootstelling, bleef dit kwartaal grotendeels onveranderd en is nog steeds primair gericht op kortlopend schuldpapier. De financiële sector, de energiesector en CLO's blijven onze drie sterkste overtuigingen in dit marktsegment.

- We hebben onze allocatie aan geldmarktinstrumenten verhoogd tot bijna 25% van de portefeuille. Ze bieden de lage volatiliteit en aantrekkelijke absolute rente die kenmerkend zijn voor Carmignac Sécurité.

We denken dat carry-strategieën de komende maanden onze belangrijkste rendementsbron zullen blijven en dat het verkrappingsbeleid van de centrale banken een piek heeft bereikt, wat betekent dat we naar verwachting geen extra renteverhogingen meer voor de kiezen krijgen (zoals in de voorgaande 18 maanden wel het geval was). Ons effectieve rendement bedroeg eind september 5,4% en onze portefeuille had een gemiddelde rating van A-.

Bron: Carmignac, 30/09/2023. Rendement van de AW EUR acc-aandelenklasse, ISIN-code: FR0010149120.

1Referentie-indicator: ICE BofA ML 1-3 Year All Euro Government Index. In het verleden behaalde resultaten zijn niet per se een indicatie voor toekomstig rendement. Als gevolg van wisselkoersschommelingen kan het rendement stijgen of dalen. Rendement na aftrek van kosten (exclusief eventueel door de distributeur in rekening gebrachte instapkosten). Marketingdocument. Raadpleeg het EID/prospectus van het fonds voordat u een definitieve beleggingsbeslissing neemt.

Carmignac Sécurité

Flexibele lage duration oplossing voor de uitdagende europese marktenOntdek de pagina van het FondsCarmignac Sécurité AW EUR Acc

- Aanbevolen minimale beleggingstermijn

- 2 jaar

- SFDR-fondscategorieën**

- Artikel 8

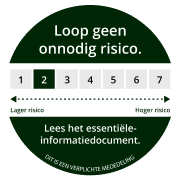

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 1,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,11% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- Er is geen prestatievergoeding voor dit product.

- Transactiekosten

- 0,24% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Jaarlijks rendement

| Carmignac Sécurité | 1.7 | 1.1 | 2.1 | 0.0 | -3.0 | 3.6 | 2.0 | 0.2 | -4.8 | 4.1 |

| Referentie-indicator | 1.8 | 0.7 | 0.3 | -0.4 | -0.3 | 0.1 | -0.2 | -0.7 | -4.8 | 3.4 |

| Carmignac Sécurité | + 0.1 % | + 1.1 % | + 0.7 % |

| Referentie-indicator | - 0.7 % | - 0.5 % | - 0.1 % |

Bron: Carmignac op 28 mrt. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.