Carmignac Portfolio Patrimoine: Brief van de Fondsbeheerders

Carmignac Portfolio Patrimoine heeft over het eerste kwartaal van 2024 een rendement van +5,48% behaald en deed het daarmee beter dan de referentie-indicator (+4,13%)1.

Marktoverzicht voor de verslagperiode

In de eerste maanden van het jaar stonden de markten in het teken van robuuste economische cijfers uit de Verenigde Staten en hardnekkige inflatie, waardoor centrale banken en de markten na verloop van tijd minder enthousiast op allerlei renteverlagingen voor 2024 vooruitliepen dan aan het begin van het jaar. Deze verrassend gunstige macro-economische omstandigheden werden op de aandelenmarkten met open armen verwelkomd, maar op de obligatiemarkten was men een stuk ongeruster.

De S&P 500 kan terugkijken op de beste aftrap van een jaar sinds 2019. De 'Magnificent Seven' waren verantwoordelijk voor 40% van de stijgingen van de index. Maar naarmate het kwartaal vorderde werd deze marktstijging steeds breder gedragen, met andere woorden: steeds meer verschillende bronnen droegen bij aan het marktrendement. Dit was met name voelbaar zodra conjunctuurgevoelige sectoren ook in de lift zaten. Dat wijst namelijk op een breder gedragen bullish trend.

Op de obligatiemarkten liep de rente op en deden Europese staatsobligaties het beter dan hun evenknieën uit de VS. Dit uiteenlopende resultaat is te herleiden naar de minder gunstige macro-economische cijfers in Europa, waardoor bovendien de euro waarde verloor tegenover de dollar. Tegelijkertijd kregen ook de kredietmarkten het afgelopen kwartaal de wind in de zeilen van de gunstige macro-economische omstandigheden, net als aandelen.

Overzicht van het rendement

Het afgelopen kwartaal wist het fonds de marktstijging te verzilveren dankzij de blootstelling aan risicovollere activa (zoals aandelen en bedrijfsobligaties).

De belangrijkste bijdrage aan het rendement was afkomstig van onze aandelenselectie dankzij twee van onze beleggingsthema's voor de lange termijn: artificiële intelligentie (AI) en obesitas-/diabetesbehandelingen in de gezondheidszorg.

AI-chipgigant NVIDIA was de beste presteerder in de portefeuille. Hoewel we er alle vertrouwen in hebben dat het bedrijf winstgevend blijft, hebben we de duizelingwekkende koersstijging toch aangegrepen om wat winst te nemen. Ook Meta zat flink in de lift dankzij de positieve effecten van zijn besparingsprogramma en de impact van AI op de reclameactiviteiten van het bedrijf. Buiten de techsector bleven Eli Lilly en Novo Nordisk profiteren van hun duopoliepositie in medicijnen voor gewichtsverlies.

Onze posities in bedrijfsobligaties gingen erop vooruit dankzij een wezenlijke carry in combinatie met ingelopen kredietspreads. Alle kredietsegmenten – waaronder Europese investment-grade-obligaties, high-yield-bedrijfsobligaties uit opkomende markten en CLO's – leverden een bijdrage aan het totaalrendement van het fonds.

Maar aangezien de huidige heropleving op de aandelenmarkten uitzonderlijk geconcentreerd is, deed onze macro-overlay, die bestaat uit afdekkingen van aandelen- en kredietindexen en posities in grondstoffen, enigszins afbreuk aan het resultaat van het fonds. Deze strategische component is bedoeld om potentiële verliezen tijdens marktneergangen binnen de perken te houden en om onze aandelenportefeuille extra te diversifiëren.

Vooruitzichten en positionering

De Amerikaanse economie zal naar verwachting beter blijven presteren dan de rest van de wereld. We gaan ervan uit dat de economische groei het eerste halfjaar veerkrachtig blijft, om in de tweede helft van het jaar vervolgens zacht te landen. Tegelijkertijd lijkt de dalende lijn in de inflatie bijna zijn dieptepunt te hebben bereikt en dreigen er weer meer inflatierisico's. Europa kampt echter met een kwakkelende groei, hoewel de economie zich geleidelijk weet te herstellen doordat de industriële productie enigszins aantrekt en de reële inkomsten toenemen dankzij loonstijgingen in combinatie met lagere inflatie. Twee jaar economische stagnatie heeft zijn tol geëist op de cyclische inflatie in de eurozone. Richten we onze blik op de centrale banken, zien we dat er een gesynchroniseerde verruimingscyclus aanstaande is, met een beleidsomslag van de Europese Centrale Bank én de Federal Reserve die wel eens rond het begin van de zomer zou kunnen komen.

Dit klimaat blijft hoogstwaarschijnlijk een vruchtbare voedingsbodem voor risicovollere activa. Maar hoewel er niet bepaald een uitzinnige stemming heerst op de financiële markten, is dit scenario al ingeprijsd: de meeste indexen hebben dan ook al nieuwe recordhoogten gevestigd. Regelmatig winst nemen en selectiviteit zijn dan ook van doorslaggevend belang. Daarnaast zetten we extra in op achterblijvers en diversifiëren we onze aandelenblootstelling concreet ook naar de industriële sector. Bovendien hebben we goedkope afdekkingen aangebracht, vooral via aandelen- en volatiliteitsindexopties.

En voor onze blootstelling aan de kredietmarkten blijft het rendementspotentieel ervan aantrekkelijk dankzij de actuele carry. Wat onze staatsobligatieposities betreft, handhaven we een lage rentegevoeligheid. De centrale banken hebben weliswaar de intentie om hun beleid om te gooien, maar met het oog op de hardnekkigheid van de groei en de inflatiecijfers blijven wij terughoudend, zeker op het lange einde van de curve.

Ten slotte zijn we wat grondstoffen betreft optimistisch over de komende maanden, omdat ze waarschijnlijk zullen profiteren van het geleidelijke herstel van de industriële productie. Onze voorkeur gaat uit naar de goud- en kopersectoren. Deze overtuiging hebben we uitgedrukt als posities in aandelen, obligaties en valuta's.

Vanaf 8 april 2024 is Kristofer Barrett verantwoordelijk voor de aandelenselectie ten behoeve van Carmignac Portfolio Patrimoine. Kristofer gaat samenwerken met de twee deskundige duo's die zijn aangesteld in september 2023. Samen zijn de fondsbeheerders verantwoordelijk voor de verschillende rendementsbronnen van het fonds: de aandelenselectie, het beheer van de obligatieportefeuille en de valutablootstelling, het sturen van de macro-economische component, de portefeuillesamenstelling en het risicobeheer.

Bron: Carmignac, Morningstar. © 2024 Morningstar, Inc - Alle rechten voorbehouden. Carmignac Portfolio Patrimoine, F EUR Acc (ISIN: LU0992627611). *Morningstar-categorie: Mixfondsen EUR Neutraal – Wereldwijd. Rendement na aftrek van kosten (exclusief eventueel door de distributeur in rekening gebrachte instapkosten). In het verleden behaalde resultaten zijn niet per se een indicatie voor toekomstig rendement. Als gevolg van wisselkoersschommelingen kan het rendement stijgen of dalen.

Carmignac Portfolio Patrimoine

Op zoek naar optimale allocatie in verschillende marktomstandighedenOntdek de pagina van het FondsCarmignac Portfolio Patrimoine F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

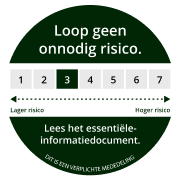

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,15% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% wanneer de aandelenklasse tijdens de prestatieperiode beter presteert dan de referentie-indicator. Het zal ook worden betaald als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatieve prestatie had. Ondermaatse prestaties worden voor 5 jaar teruggevorderd. Het werkelijke bedrag hangt af van hoe goed uw belegging presteert. De geaggregeerde kostenraming hierboven omvat het gemiddelde over de laatste 5 jaar, of sinds de creatie van het product als dit minder dan 5 jaar is.

- Transactiekosten

- 0,28% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Jaarlijks rendement

| Carmignac Portfolio Patrimoine | 9.4 | 1.3 | 4.4 | 0.5 | -10.8 | 11.2 | 13.4 | -0.3 | -8.8 | 2.7 |

| Referentie-indicator | 16.0 | 8.4 | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 |

| Carmignac Portfolio Patrimoine | - 0.9 % | + 3.5 % | + 2.6 % |

| Referentie-indicator | + 3.3 % | + 5.4 % | + 6.7 % |

Bron: Carmignac op 28 mrt. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.