Carmignac Portfolio Emergents: Letter from the Fund Managers

Carmignac Portfolio Emergents1 returned +9.8% over 2023, compared with +6.1% increase for its reference indicator2. This performance was achieved against a backdrop of further underperformance by emerging markets, penalized mainly by economic and geopolitical tensions in China. In this report we take a look back at 2023 by analyzing the fund by major geographic zones, with the "country" factor taking precedence over "sector" or "style" factors in 2023.

New chinese disappointment

The main event at the start of 2023 was China's reopening after the government's U-turn on health policy announced at the end of 2022. This unexpected turnaround gave rise to strong optimism about the prospects for economic growth and the government's capacity for pragmatism. But the upward momentum of the early part of the year soon faded, to the detriment of fears of an escalation in geopolitical tensions following the episode of the spy balloon in American skies. Then, China's economic growth figures began to disappoint rapidly, with contagion from the real estate sector's problems to the rest of the economy. With this in mind, valuation multiples contracted once again, resulting in another year of pronounced underperformance.

However, we would like to bring a crucial element regarding Carmignac Portfolio Emergents’ investment philosophy. Although the fund has been overweight China since 2020, the contribution of our Chinese portfolio was positive over the period, thanks to our expertise in China, which enables us to create value through our stock picking decisions. This was again the case in 2023, thanks mainly to two stocks, the distribution company Miniso, and the education company New Oriental Education. Both stocks had fallen sharply during the various Chinese crises, but our detailed analysis of these companies enabled us to strengthen our positions at attractive levels. Our investment process, focused on cash flow generation and good corporate governance, has enabled us to structurally outperform the Chinese market over ten years. In fact, over 10 years, our Chinese portfolio has posted a cumulative performance of +209.8%%, compared with +35.8% for the Chinese stocks in the reference indicator3.

At the end of the year (31/12/2023), our Chinese portfolio represented 31.5% of the fund’s net assets, compared with 26.5% for our reference indicator.

Rest of Asia

Fortunately, the prevailing pessimism in China did not spread to its Asian neighbors. Korea (17.5% of the fund) and Taiwan (9.8% of the fund) in particular benefited from investors' attraction to Artificial Intelligence. Our two biggest holdings, Taiwan Semiconductor and Samsung Electronics, made a positive contribution to the fund's performance in 2023, as they are at the heart of the production facilities for the semiconductors and new graphics cards that Nvidia will need to produce for the development of various AI applications. These companies have underperformed the "Magnificent 7" due to the Taiwanese elections and Samsung's declining profitability, but we believe that the near-monopoly positioning of these two companies in foundry and DRAM memories should enable them to catch up with the stock market performance of their US counterparts in 2024.

India is a country that benefits from excellent international positioning, with favorable demographics, a high-quality workforce and relatively low political risk in this election year. We increased our exposure to India (11.7% of the fund) after adding a new position, Embassy Office Parks. This real estate company owns commercial and office real estate, mainly in the city of Bangalore, where its clients include most of the flagships of the Indian IT industry and major US tech companies. Bangalore is called "India's Silicon Valley", having focused its development on the high-tech sector for over twenty years, and enjoys economic growth even higher than the national average. Embassy Office Parks has a dividend yield of 7%2, with projected revenue growth of 15%4 over the next three years, and corporate governance that meets the strict requirements of our investment process.

Latin America

2023 was an excellent year for Latin America, which has long been neglected by investors and which we have largely overweighted. The performance of these countries used to depend on the strength of Chinese growth and commodity prices. In 2023, Latin America was the world's strongest stock market region, despite a disappointing Chinese economy and falling oil and agricultural commodity prices. This was due to structural factors, both economic and geopolitical. Mexico (10.0% of the fund) was the big winner in the geopolitical tensions between the USA and China. The proportion of investments in the economy has risen from 16% to 24%, ensuring strong growth that is benefiting the equities market. Lopez Obrador's Morena party has also shown a surprising economic pragmatism. In Brazil (11.5% of the fund), the economy is benefiting from the reforms of Paulo Guedes, Bolsonaro's Finance Minister, who has reformed the labor market and privatized some of Brazil's economic behemoths. Agricultural and oil production have also risen sharply as a result of high levels of investment over the past fifteen years. Brazil currently produces three million barrels of oil equivalent per day, but production should exceed five million by 2029, providing significant support for the Brazilian balance of payments, and therefore for its currency, the real. For these reasons, we are invested for the long term in this region, with investments in under-penetrated sectors with growth prospects.

Outlook for 2024

With FED reversing its monetary policy at the end of 2023, leading to a sharp drop in US real interest rates, and the fall in oil prices, we expect Asian markets to rebound, especially in view of a cyclical rebound whose first signals we are seeing at the start of this year. China remains the main question mark for the new year. After several years of underperformance, Chinese equities seem undervalued to us, leading to an asymmetrical risk/ reward profile in favor of our positions. Should Sino-American relations deteriorate, we would not hesitate to deploy more capital in Southeast Asia and Latin America.

2Reference indicator: MSCI EM NR (USD) index, dividends net reinvested, rebalanced quarterly. Performance in euros to 29/12/2023.

3Source: Carmignac, performance calculated in EUR from 31/12/2013 to 29/12/2023.

4Source : Bloomberg, company data, BCA Research, 31/12/2023.

Carmignac Portfolio Emergents

Grasping the most promising opportunities within the emerging universeDiscover the fund pageCarmignac Portfolio Emergents F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 9

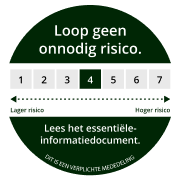

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,32% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% wanneer de aandelenklasse tijdens de prestatieperiode beter presteert dan de referentie-indicator. Het zal ook worden betaald als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatieve prestatie had. Ondermaatse prestaties worden voor 5 jaar teruggevorderd. Het werkelijke bedrag hangt af van hoe goed uw belegging presteert. De geaggregeerde kostenraming hierboven omvat het gemiddelde over de laatste 5 jaar, of sinds de creatie van het product als dit minder dan 5 jaar is.

- Transactiekosten

- 0,37% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Jaarlijks rendement

| Carmignac Portfolio Emergents | 6.4 | 3.9 | 1.7 | 19.8 | -18.2 | 25.5 | 44.9 | -10.3 | -14.3 | 9.8 |

| Referentie-indicator | 11.4 | -5.2 | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 |

| Carmignac Portfolio Emergents | - 4.7 % | + 7.6 % | + 6.2 % |

| Referentie-indicator | - 2.4 % | + 3.0 % | + 5.5 % |

Bron: Carmignac op 28 mrt. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.