Alternatieve strategieën

Carmignac Absolute Return Europe

GBF naar Frans rechtEuropese MarktenArtikel 8Deelnemingsrechten

FR0010149179

Een opportunistische en stijlonafhankelijke long/short benadering van Europese aandelen

- Een gediversifieerde portefeuille, gevuld met een top-down- én bottom-up-benadering, waarmee we profiteren van inefficiënties op de markt.

- Actief beheer van de netto-aandelenblootstelling (-20% tot +50%).

Belangrijke documenten

Aanbevolen Minimale Beleggingstermijn

3 jaar

SFDR-fondscategorieën

Artikel

8

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 132.8 %

+ 39.9 %

+ 22.4 %

- 5.6 %

+ 5.2 %

T.E.M. 24/10/2024

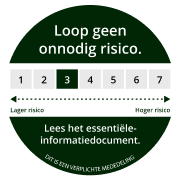

Risico-Indicator

Rendement per Kalenderjaar 2014Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023

+ 2.5 %

- 8.0 %

+ 8.9 %

+ 14.6 %

+ 4.4 %

- 1.3 %

+ 5.2 %

+ 12.6 %

- 6.4 %

0.0 %

Netto Inventariswaarde

420.63 €

Nettoactiva Onder beheer

199 M €

Op : 24 okt. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Carmignac Absolute Return Europe fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 30 sep. 2024.Fondsbeheerteam

Johan Fredriksson

Fund Manager

Dean Smith

Fund Manager

Rendement opmerkingen

- We zijn de maand september ingegaan met een defensieve portefeuille met een relatief laag risico.

- Ons longboek behaalde een positief rendement, maar dit werd meer dan tenietgedaan door een negatief rendement van onze shorts in aandelen en de afdekking van onze portefeuille als gevolg van de kracht van de rally tegen het einde van de maand, waardoor het fonds in september daalde.

- Positieve bijdragen werden geleverd in Communicatie, Technologie, Vastgoed, Nutsbedrijven en Bancaire obligaties, terwijl de grootste dalers Gezondheidszorg, Energie en Discretionair verbruik waren.

- De belangrijkste winnaars van de aandelenselectie waren onze Longs in technologienamen. Micron overtrof de verwachtingen met een winstverbetering en verhoogde de verwachtingen voor het hele jaar, terwijl Meta profiteerde van het groeiende vertrouwen in zijn leiderschap op het gebied van AI.

- We vermelden ook onze long positie in Nexans, dat een belangrijk contract voor onderzeese kabels binnenhaalde, en onze short positie in een Zweeds consumentenbedrijf dat een winstwaarschuwing gaf.

- De belangrijkste underperformers van onze aandelenselectie waren onze long posities in Novo Nordisk, dat te maken kreeg met winstnemingen als gevolg van zorgen over mogelijke concurrentie in GLP-1 geneesmiddelen, en ASML, dat werd beïnvloed door twijfels over de duurzaamheid van de kapitaaluitgaven voor halfgeleiders.

- In de sector Gezondheidszorg waren er nog meer detractors, waaronder onze longpositie in Demant, die negatief werd beïnvloed door aanhoudende zorgen over de kortetermijnverwachtingen voor het derde kwartaal, en AstraZeneca, dat te lijden had onder tegenvallende resultaten van een medicijnstudie.

Vooruitzichten en investeringsstrategie

- Geconfronteerd met negatieve marktomstandigheden in de eerste paar dagen van de maand zijn we snel overgeschakeld op kapitaalbescherming om het risico op verliezen te minimaliseren.

- Onze brutoblootstelling werd teruggebracht van 120% naar ongeveer 100% en binnen de portefeuillestructuur hebben we Technologie, cyclische en financiële obligaties afgebouwd en defensieve namen toegevoegd in Basismaterialen, Communicatie en Vastgoed.

- Nu de markten zich op een dieptepunt bevinden, hebben we gebruik gemaakt van selectieve kansen om oververkochte kwaliteitsnamen zoals Schneider op te pikken, wat goed werkte.

- Nu er geen winstrapporten zijn, zal de markt vooral gericht zijn op macro- en politiek nieuws (Amerikaanse verkiezingen), wat meestal voor extra onzekerheid en volatiliteit zorgt.

- Daarom zijn alle ogen gericht op de werkgelegenheidscijfers van deze week (NFP). Een zwakke cijfers, met een stijgende werkloosheid, zou het scenario van een harde landing / recessie aanwakkeren, waarbij zelfs een agressievere verlaging van de FED waarschijnlijk geen steun zal zijn voor de markten, waardoor cyclische sectoren meer onder druk komen te staan en defensieve sectoren zullen achterblijven.

- Als we echter een goed NFP-cijfer zien (geen stijging van de werkloosheid), zal er een teken van opluchting zijn vanuit de markt (vooral vanaf deze lagere startniveaus), omdat goede werkgelegenheidscijfers niet langer gelijkstaan aan hogere inflatie.

- Bovendien staan we voor de verkiezingen in de VS. De geschiedenis leert ons, vooral als het een spannende race is tussen de 2 presidentskandidaten, dat zo'n 4-6 weken voor de verkiezingen de markten zwak zijn en gemiddeld 3-5% verkopen.

- Daarom, gezien al deze gegevenspunten en onzekerheden, in combinatie met het feit dat het al een seizoensgebonden zwakkere periode voor de markten is, blijven we lopen met een verlaagd risico, lager bruto en netto, zodat we genoeg 'munitie' hebben om weer in te stappen en onze ideeën met de hoogste overtuiging op te schalen zodra er een duidelijker beeld is.

Rendementsgrafiek

Op : 24 okt. 2024.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.Met ingang van 1 januari 2022 wordt de beheerdoelstelling een absoluut-rendementsdoelstelling.

Bron: Carmignac op 25/10/2024

Carmignac Absolute Return Europe Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Verdeling per Geografische Zone

Op : 30 sep. 2024.| Europa EUR | 25.7 % |

| Europa ex-EUR | 9.9 % |

| Noord-Amerika | 5.7 % |

| Overige | 0.9 % |

| Indexderivaten | -18.3 % |

| Total % of alternative | 23.8 % |

Belangrijke cijfers

Hieronder vindt u enkele kerncijfers die u meer inzicht geven in het beheer en de positionering van het fonds.Blootstellingsgegevens

Op : 30 sep. 2024.Netto Aandelenblootstelling23.8 %

Beta+0.1 %

Sortino Ratio+1.2

Aantal Bedrijven in Portefeuille 57

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds aan de hand van de woorden van de fondsbeheerders.Fondsbeheerteam

Johan Fredriksson

Fund Manager

Dean Smith

Fund Manager

Onze doelstelling is een absolute kapitaalgroei op lange termijn dankzij onze dynamische en opportunistische kijk op Europese aandelen.

Dean Smith

Fund Manager

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager.

Het Fonds is een beleggingsfonds in contractuele vorm (FCP) conform de ICBE-richtlijn onder Frans recht.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving