![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

Over the first quarter of 2024, Carmignac Absolute Return Europe realized a positive performance of +4.95%.

Market commentary

After a strong year-end rally in 2023, markets came into 2024 screening overbought. Subsequently a stronger than expected US inflation print in January, drove a sudden reversal of bond markets with yields quickly rising from the December lows, which in turn, catalysed a quick rotational correction in European equities with cyclicals giving back some of their Q4 gains and underperforming defensives by more than 5%.

From a macro standpoint the dominant theme through the quarter was the timing of Fed interest rate cuts being repriced, shifting from March to June and at time of writing even putting July in question. In Europe, by contrast CPI’ readings have continued to be more supportive to a cut with the first one anticipated to come in June. Despite US rate cuts being ‘pushed out’, market seems to be taking this in its stride as it is being accompanied by increasing evidence that the US economy remains robust and a number of the leading indicators including PMI’s and Zew survey (EU) are showing sequential improvement at the same time as inflation data although hotter than expected is still trending down. This backdrop has created a positive environment for equity markets which now increasingly looks to price a benign ‘Goldilocks ‘ soft landing scenario which has continued through Q1 and driven the market rally. Within Europe during Q1, cyclicals outperformed defensives with the best performing sectors being Autos, Technology, Banks and Industrials while the main laggards were Basic Resources, Utilities and Real Estate.

Performance commentary

The fund produced a positive return of +4.95% net of fees and since taking over the management of the fund in September last year, we are pleased to report 6 consecutive months of positive investment returns, putting us well on track to achieve our long-term objectives (10-12% pa performance net of fees).

As we continue to gain evidence that our investment process is working well, we recently begun as per our plan to increase the size of the funds gross exposure by increasing position sizes across both our long and short positions. Our gross exposure has now gone up from around 100% to apr.135%. Our net exposure was gradually increased throughout the period to around the mid 20’s%, but it remains a moving target depending on how we navigate risk from one week, month to another. Our typical range for our adjusted net exposure during the period has been 20-30%.

At the stock level, with growing confidence in a more constructive backdrop to the market we continued to add to our positions in technology, consumer discretionary and banks. Within technology we have continued to build on the theme of AI beneficiaries. We’ve added to our existing semiconductor positions, including AI and more recently added new positions in manufacturers of processors and memory, essential for the operation of the AI models along with software beneficiaries.

In consumer discretionary we added to low-cost airlines where we believe the backdrop of short haul pricing is likely to continue to surprise the market to the upside. The EU short haul market continues to be very tight given the ongoing delays for new airplanes being delivered to airlines (Boeing’s issues). This continues to drive higher airfares, which in turns will give rise to further earnings upgrades against share prices which are still trading significantly below their pre Covid valuations. Similarly, we believe the stock market is pricing in an overly conservative outlook for Autos against their much too low valuations. Also, both these sectors are deep value which is a factor we want to add exposure to.

Profits were taken in some of our luxury goods names which have performed well and now face slowing growth with difficult year on year comparable. However, once we are through the H1 period, comps again get easier and we would look to add back exposure on the long side, possibly as soon as after / during the Q1 reporting season. Elsewhere we added to retail banks where we see opportunities in names with still too low valuations and with surplus capital that will be returned to shareholders. Across the industrial sectors we added to long cycle businesses with strong order books in areas such as Aerospace.

Whilst it has been very important to ensure that we got our long book stock selection right, it has been equally important to carefully manage our short stock portfolio in rising market and at a time of potential economic inflections, making sudden burst of short squeezes potentially very costly. We have reduced or covered a number of cyclical shorts positions to protect the portfolio against unnecessary losses but will certainly look to revisit these later in the year.

Within the portfolio the largest positive returns YTD have come from technology, banks, consumer discretionary, industrials and healthcare. The main detractors at the sector level were Utilities, Real Estate and Staples with small losses.

Winners:

- Nvidia: Long-Significant earnings beat and strong order growth for the world leader in chips to power AI.

- Prada: Long-earnings ahead of expectations with margin improvement confirming successful restructuring and turnaround for this iconic luxury brand.

- Micron: Long-Memory cycle reaccelerating after an18 month down cycle with strong orders for AI applications.

- Novo Nordisk: Long-Positive earnings revisions from GLP-1 weight loss drugs and new applications for Seraglutamide.

- Adyen: Long-Top line recovery after a disappointing q3 report due to scaling up of new customer wins.

Losers:

- Snap: Long-reported advertising growth below expectations.

- Norwegian industrial: Short-short covering rally for industrial stock with challenged fundamentals.

- Telecom Italia: Long -disappointing guidance on cash generation at capital markets day.

- Prudential: Long-Negative sentiment towards China exposed businesses, Asian growth slower than expected.

- Puma: Weak demand and inventory correction in the global sports shoe market.

Outlook

As stated with our monthly update last week, the early part of April is expected to be relatively quiet from a corporate news flow stand point, and instead most of the focus well be on the macro, political developments (middle east, and particularly any potential impact on oil prices) & various Fed speaker commentary. The ongoing debate on rates and inflation expectations continue to dominate with macro data being mixed. Indeed, with the most recent soft macro data having surprised to the upside, Fed rate cut expectations continues to be pushed out. Therefore, this week’s CPI print will probably mark the most important data point for the Fed YTD. Should we yet again get a ‘hotter’ inflation print for March, the risk is that the market will quickly push out Fed cuts even further and fueling the debate to whether we get any cuts at all this year?

But very soon the attention will swiftly again shift back to corporate earnings and the key question most investors will be asking is whether momentum can continue to deliver. We have already seen some stalling of Technology and the Nasdaq itself losing relative performance over the last month, and the question is, if this is just an ‘air pocket’ or the start of new leadership emerging and a more sustainable broadening out of the market? The argument for the latter would be that the macro data (PMI’s, employment etc.) continues to improve, with the economies around the world slowly improving.

However, even if the top-down macro picture is giving us ‘hints’ of improving economic activity, which in turn is beginning to drive relative performance of value and cyclicals (especially in EU), we now need to closely monitor whether corporate earnings / forward expectations commentary of those companies can ‘accompany’ and support that performance? Have these sectors ‘travelled too far too soon’, without giving us the earnings revisions the market might now be pricing? In our view, the Banks, Chemicals & Autos are likely to deliver enough in Q1 to support ongoing performance and we continue to be weighted accordingly. In addition, all eyes are now firmly back on China. China’s PMIs have also started to show signs of improvements.

Therefore, taking all this into account, especially considering how most global investors are still very narrowly positioned to a few selective sectors, (Tech, Quality growth etc.) we think it is sensible to start selectively broadening out our exposure to a more balanced and ‘bar-belled’ portfolio. In part, as our regular readers will know, we do already have decent exposure to Value & Cyclicality in our book (which is already contributing to our YTD performance, through Banks, Cyclical chemicals, Airlines, and deep value Autos. And to us, the question is now whether we continue to add to these sectors? The decision to do that will be dependent on the upcoming macro news unfolding on inflation expectations and above all, Q1 corporate earnings. In addition, as per usual during Q2 we will be spending quite a bit of time meeting with corporates at various upcoming conferences. Usually these meetings prove to be very timely and valuable in terms to how to balance the risk of the portfolio and individual stock positions into the usually tricker to navigate months during the summer. Expect us to comment more on this In upcoming monthly letters.

However, not to confuse any of our readers, we still very much believe in the structural stories within Tech, AI & semis in particular, which continues to make up our single largest core Long exposures. In addition to AI linked stock positions, we have continued to increase our longs in memory names. We firmly believe that the amount of compute required, not only into the cyclical upturn in the sector, but above all due to the structural drivers will be enormous. As such, even if several of these stocks have done v well YTD, we continue to see material upside from here. And we believe that the news flow will not only be supportive, but that earnings upgrades will accelerate. We continue to believe that the current environment provides a fertile hunting ground for long short investors.

Carmignac Absolute Return Europe

An opportunistic and style agnostic long/short approach to European equitiesDiscover the fund pageCarmignac Absolute Return Europe A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

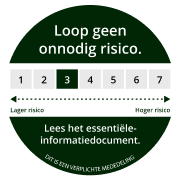

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 2,30% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% max. van de meerprestatie als het rendement positief is en de netto-inventariswaarde de high-water mark overschrijdt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0,98% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Jaarlijks rendement

| Carmignac Absolute Return Europe | 2.5 | -8.0 | 8.9 | 14.6 | 4.4 | -1.3 | 5.2 | 12.6 | -6.4 | 0.0 |

| Carmignac Absolute Return Europe | + 3.1 % | + 3.1 % | + 3.6 % |

Bron: Carmignac op 28 mrt. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.